|

Deze week 7 nieuwe kennisgroepstandpunten.

Een interessant kennisgroepstandpunt (#7) over de kwalificatie van een Limited Liability Partnership (LLP), en specifiek over de persoonlijke samenwerking van de participanten.

Gisteren haalde ook een ouder kennisgroepstandpunt het FD (artikel, standpunt). Het betreft de vraag of na omzetting in een buitenlandse (niet-EU) rechtsvorm een entiteit nog als moedermaatschappij van een fiscale eenheid kan fungeren. De Belastingdienst denkt van niet, Van de Streek heeft twijfels (en dat bleef ook niet onopgemerkt).

Dank voor het lezen! |

| |

|

Inkomstenbelasting niet-winst |

| |

|

#1

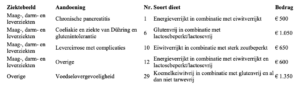

Aanleiding: Belastingplichtige volgt in 2021 een aantal diëten. Ter onderbouwing van de aftrekpost uitgaven voor specifieke zorgkosten heeft belastingplichtige een door een bevoegde arts of diëtist ondertekende dieetbevestiging overgelegd. Deze dieetbevestiging is als volgt:

Vraag: Welk forfaitair bedrag kwalificeert als uitgaven voor specifieke zorgkosten wegens de extra kosten in verband met de op medisch voorschrift gehouden diëten?

Antwoord: Bij deels overeenkomende dieettyperingen wordt op grond van artikel 37, derde lid, onderdeel c, van de Uitvoeringsregeling inkomstenbelasting 2001 (hierna: URIB 2001) enkel het hoogste bedrag van de voor de van toepassing zijnde ziektebeelden en aandoeningen geldende bedragen bij die dieettypering in aanmerking genomen. In deze casus worden de forfaitaire bedragen van de dieettyperingen met nr. 10 (eiwitverrijkt i.c.m. sterk zoutbeperkt) en nr. 29 (koemelkeiwitvrij i.c.m. glutenvrij en al dan niet tarwevrij) in aanmerking genomen. Dit zijn de enige diëten waarbij geen andere deels overeenkomende dieettyperingen van toepassing zijn met een hoger forfaitair bedrag. De dieettyperingen met nr. 1 (energieverrijkt in combinatie met eiwitverrijkt) en nr. 12 (energieverrijkt in combinatie met eiwitverrijkt en lactosebeperkt/lactosevrij) komen deels overeen met de dieettypering met nr. 10. De dieettypering met nr. 6 (glutenvrij in combinatie met lactosebeperkt/lactosevrij) komt deels overeen met de dieettypering met nr. 29. In deze casus mag daarom een forfaitair bedrag van € 2.000 (€ 650 + € 1.350) als uitgaven voor specifieke zorgkosten worden opgenomen wegens de extra kosten in verband met de op medisch voorschrift gehouden diëten.

Lees het kennisgroepstandpunt.

|

| |

|

#2

Aanleiding: Naar aanleiding van de invoering van de herstelwetgeving (Wet rechtsherstel box 3) en de overbruggingswetgeving met betrekking tot hoofdstuk 5 van de Wet inkomstenbelasting 2001 (hierna: Wet IB 2001) komen diverse vragen op over de kwalificatie van vermogensbestanddelen, zoals het recht op de geruisloze terugstorting van te veel betaalde lijfrentepremies en/of -inleg (hierna: premies).

Volgens zowel de Wet rechtsherstel box 3 als de box 3-wetgeving per 1 januari 2023 geldt voor iedere vermogenscategorie een eigen forfaitair rendementspercentage.

Vraag: Op welke wijze wordt het bedrag van de geruisloze terugstorting van te veel betaalde premies voor een lijfrente, die dient ter compensatie van een pensioentekort, in aanmerking genomen onder de Wet rechtsherstel box 3 en de box 3-wetgeving met ingang van 1 januari 2023?

Antwoord: In geval van geruisloze terugstorting van te veel betaalde premies wegens een pensioentekort wordt de betaling van deze premies (met terugwerkende kracht) geacht niet te hebben plaatsgevonden. Het bedrag van de te veel betaalde premies en het daarop behaalde rendement moeten als overige bezittingen worden opgenomen in de rendementsgrondslag van box 3 van de relevante – aan de geruisloze terugstorting voorafgaande - kalenderjaren. Dit geldt zowel onder de Wet rechtsherstel box 3 als onder de box 3-wetgeving met ingang van 1 januari 2023.

Lees het kennisgroepstandpunt.

|

| |

|

#3

Aanleiding: Een belastingplichtige ontvangt 24-uurszorg in verband met ziekte. Deze zorg omvat volgens belastingplichtige zowel huishoudelijke taken als persoonlijke verzorging en daarnaast licht medische handelingen. Belastingplichtige heeft de uitgaven voor deze zorg in zijn aangifte opgenomen als aftrekbare uitgaven voor extra gezinshulp. Ter onderbouwing van deze uitgaven is een factuur overgelegd met daarin een totaaloverzicht van de afgenomen uren, zonder splitsing naar aard van de werkzaamheden. De omschrijvingen luiden ‘slaapwacht’, ‘24-uurszorg slaapwacht’ en ‘waaknacht’. Volgens de factuur is een deel van de uren gedeclareerd via de Wet langdurige zorg (hierna: Wlz). Alleen de niet vergoede uren zijn gefactureerd.

Vraag: Kwalificeren de uitgaven voor ‘slaapwacht’, ‘24-uurszorg slaapwacht’ en ‘waaknacht’ als uitgaven voor extra gezinshulp als bedoeld in artikel 6.17, eerste lid, onderdeel e, van de Wet inkomstenbelasting 2001 (hierna: Wet IB 2001), voor zover de uitgaven meer bedragen dan de aftrekbeperking van artikel 6.17, derde lid, Wet IB 2001?

Antwoord: Voor zover de uitgaven voor ‘slaapwacht’, ’24-uurszorg slaapwacht’ en ‘waaknacht’ betrekking hebben op huishoudelijke hulp, kwalificeren deze uitgaven als uitgaven voor extra gezinshulp. Voor zover de uitgaven zien op andere vormen van zorg, zoals persoonlijke verzorging of licht medische behandelingen, is geen sprake van uitgaven voor extra gezinshulp. De factuur zal daarom een splitsing moeten maken in de verschillende soorten werkzaamheden die vallen onder ‘slaapwacht’, ’24-uurszorg slaapwacht’ en ‘waaknacht’. Zonder nadere onderverdeling kan namelijk niet worden bepaald welk deel van de kosten aftrekbaar is als uitgaven voor gezinshulp.

Naast de algemene voorwaarden die gelden voor het in aanmerking nemen van uitgaven voor specifieke zorgkosten, gelden nog enkele specifieke voorwaarden voor uitgaven voor extra gezinshulp. In artikel 6.17, derde en vierde lid, Wet IB 2001 is een drempelbedrag opgenomen en in het vijfde lid worden enkele administratieve voorwaarden gesteld.

Lees het kennisgroepstandpunt.

|

| |

|

#4

Aanleiding: Belastingplichtige is meervoudig complex gehandicapt. Belastingplichtige heeft een indicatie op basis van de Wet langdurige zorg (hierna: Wlz) en verblijft op basis hiervan in een Wlz-instelling. De verpleging en verzorging in de Wlz-instelling vinden plaats op voorschrift en onder begeleiding van een arts.

De Wlz-instelling heeft een collectieve bewonersvakantie georganiseerd waaraan belastingplichtige heeft deelgenomen. Tijdens deze vakantie gaat extra verplegend en verzorgend personeel mee. De Wlz-instelling heeft de kosten van deze vakantie aan belastingplichtige in rekening gebracht. Op de factuur aan belastingplichtige staan onder andere de salaris- en verblijfskosten van verplegend en verzorgend personeel. Daarnaast staan op de factuur diverse andere kosten die voor de belastingplichtige zijn gemaakt (zoals uitgaven voor busvervoer, vakantiegeld, huur en verzekeringen). Belastingplichtige heeft de factuur in zijn geheel niet vergoed gekregen.

Vraag: Zijn de kosten van het verplegend en verzorgend personeel tijdens de collectieve bewonersvakantie, zoals salaris- en verblijfskosten, aftrekbaar als uitgaven voor specifieke zorgkosten?

Antwoorden: De salariskosten van het verplegend en verzorgend personeel komen voor zover sprake is van verpleging en verzorging als bedoeld in de Wlz voor aftrek in aanmerking aangezien sprake is van genees- en heelkundige hulp. De verblijfskosten van dit verplegend en verzorgend personeel zijn eveneens aftrekbaar als genees-en heelkundige hulp, omdat deze kosten onderdeel zijn van de kostprijs van het verplegend en verzorgend personeel.

NB: De overige in rekening gebrachte kosten in verband met de vakantie van de belastingplichtige (uitgaven voor busvervoer, vakantiegeld, huur en verzekeringen) vallen niet onder de limitatief opgesomde categorieën in artikel 6.17, eerste lid, van de Wet inkomstenbelasting 2001 (hierna: Wet IB 2001) en kunnen derhalve niet in aftrek worden gebracht.

Lees het kennisgroepstandpunt.

|

| |

|

Invordering & civiel recht |

| |

|

#5

Aanleiding: In zijn arrest van 18 augustus 2023, ECLI:NL:HR:2023:1097, oordeelt de Hoge Raad dat bekendmaking van een belastingaanslag aan een vof die niet meer bestaat tot 1 januari 2019 niet mogelijk was. Per 1 januari 2019 is artikel 8, tweede lid, van de Invorderingswet 1990 (hierna: Iw 1990) ingevoerd. De Hoge Raad lijkt hiermee te impliceren dat bekendmaking van een belastingaanslag aan een niet meer bestaande vof mogelijk is op grond van artikel 8, tweede lid, Iw 1990.

De ontvanger heeft in verschillende dossiers te maken met belastingaanslagen die op korte termijn bekendgemaakt moeten worden aan een vof die (vermoedelijk) is opgehouden te bestaan.

Vraag: Kan de ontvanger op de voet van artikel 8, tweede lid, Iw 1990 een belastingaanslag bekendmaken aan een vof die (vermoedelijk) is opgehouden te bestaan?

Antwoord: Ja. Artikel 8, tweede lid, Iw 1990 spreekt over 'belastingschuldige'. Onder deze definitie valt ook de vof.

|

| |

|

IBR IB niet-winst/loonbelasting/PH-aanslag |

| |

|

#6

Aanleiding: A voldoet aan de voorwaarden om aangemerkt te worden als ingekomen werknemer. De aanvang van de tewerkstelling vond plaats op 1 januari 2023. Het verzoek om toepassing van de bewijsregel is gedaan op 1 maart 2023. De beschikking voor de toepassing van de bewijsregel wordt afgegeven op 1 juni 2023. De inhoudingsplichtige hanteert loontijdvakken van een maand.

Vragen:

1. In welke loontijdvak moet de keuze, bedoeld in art. 31a, zeventiende lid, van de Wet op de loonbelasting 1964 (hierna: Wet LB 1964) worden gemaakt?

2. Kan een eenmaal gemaakte keuze door middel van een correctiebericht worden herzien?

Antwoorden:

1. De keuze voor de toepassing van de 30%-regeling moet worden gemaakt ter zake van het eerste loontijdvak van ieder kalenderjaar waarin de werknemer aan de voorwaarden voor de 30%-regeling voldoet en hem een vergoeding voor extraterritoriale kosten wordt toegekend. Op deze regel bestaat op grond van artikel 31a, achttiende lid, Wet LB 1964 een uitzondering voor de eerste 4 maanden van de tewerkstelling als binnen deze vier maanden een verzoek tot toepassing van of voortgezette toepassing van de 30%-regeling wordt gedaan. Na deze periode moet een keuze worden gemaakt die geldt voor de rest van het kalenderjaar. De keuze moet in casu gemaakt worden ter zake van de maand mei 2023. In de maanden januari tot en met april 2023 kan maandelijks een keuze worden gemaakt.

2. Nee, een gemaakte keuze kan niet worden herzien door middel van een correctiebericht

|

| |

|

Belastingplicht & kwalificatie rechtsvormen |

| |

|

#7

Aanleiding: Naar aanleiding van een bij de heffing van vennootschapsbelasting opgekomen vraag is beoordeeld of Z LLP (Limited Liability Partnership), opgericht naar het recht van Engeland en Wales (hierna ook aangeduid als het VK), kwalificeert als kapitaalvennootschap (niet-transparant lichaam) of als personenvennootschap (transparant samenwerkingsverband).

Vraag: Kwalificeert Z LLP, opgericht naar het recht van het VK, voor de toepassing van de Wet inkomstenbelasting 2001, de Wet op de vennootschapsbelasting 1969, de Wet op de dividendbelasting 1965 en de Wet bronbelasting 2021 als een kapitaalvennootschap of als een personenvennootschap?

Antwoord: Een LLP, opgericht naar het recht van het VK, bezit zowel eigenschappen van een kapitaalvennootschap als van een personenvennootschap. Op basis van de letterlijke beantwoording van de vragen van het toetsingskader van onderdeel 3.3 van het besluit van 11 december 2009, nr. CPP2009/519M (‘kwalificatiebesluit’) zou deze LLP kwalificeren als kapitaalvennootschap. Op basis van onderdeel 3.4 van het kwalificatiebesluit zou toch sprake kunnen zijn van een personenvennootschap. Dat is het geval als de persoonlijke samenwerking tussen participanten zodanig vooropstaat, dat bij weging van alle eigenschappen de balans doorslaat naar de kwalificatie 'personenvennootschap'. Op basis van de specifieke feiten en omstandigheden is deze uitzondering bij Z LLP niet van toepassing. Z LLP wordt daarom voor de toepassing van de Wet inkomstenbelasting 2001, de Wet op de vennootschapsbelasting 1969, de Wet op de dividendbelasting 1965 en de Wet bronbelasting 2021 gekwalificeerd als een kapitaalvennootschap (niet-transparant lichaam).

|

| |

|

Heb je deze nieuwsbrief doorgestuurd gekregen en wil je deze in het vervolg zelf direct ontvangen? Of wil je ook de nieuwsbrief met nieuwe rulings ontvangen? Abonneer via onderstaande knop! |

| |

Copyright © 2023 Maurits Vedder. Alle rechten voorbehouden. Dit bericht bevat geen belastingadvies. Voor zover er standpunten worden ingenomen in berichten zijn dat de persoonlijke standpunten van de schrijver. Hetzelfde geldt voor spel- en stijlfouten, en stomme grappen.

| |

|